紫光集团重组“风暴”一波未停一波又起。

12月16日晚间,紫光集团有限公司(以下简称紫光集团)在官网发布《紫光集团有限公司管理人严正声明》,表示注意到紫光集团少数股东健坤集团和实控个人赵伟国散布有关紫光集团债务风险处置的不实言论。“紫光集团在赵伟国的经营下,清华控股和健坤集团在紫光集团的股权价值已经为负,造成损失。”

在上述声明中,紫光集团管理人称,“就健坤集团和赵伟国个人散布不实信息,企图干扰并影响紫光集团司法重整工作进程,管理人坚决反对,并将采取措施依法追究相关个人和单位法律责任。”

而作为事件的另一方,赵伟国在16日当晚接受第一财经记者独家采访时表示,紫光集团的资产价值至少在2100亿以上,并表示(接盘者)智路建广目前根本不具备600亿资金的能力。

对于紫光有限公司管理人,赵伟国对第一财经记者表示,“我曾多次找钱凯(管理人),试图了解情况,但他对我防备心很重,什么都不告诉我。”

紫光怎么了?

紫光集团曾是半导体领域的明星公司,但在2020年11月出现资金流动性问题。当月,作为紫光集团的第一大股东,清华控股引入专门工作团队(后转为清算组),对紫光开展债务风险化解工作。

一年之后,也就是在今年的12月13日,紫光集团对外公布重整方案,确定北京智路资产管理有限公司和北京建广资产管理有限公司作为牵头方组成的联合体成为重整战略投资者,但在12月15日却被健坤集团实名举报称重组方案将造成国有资产流失。

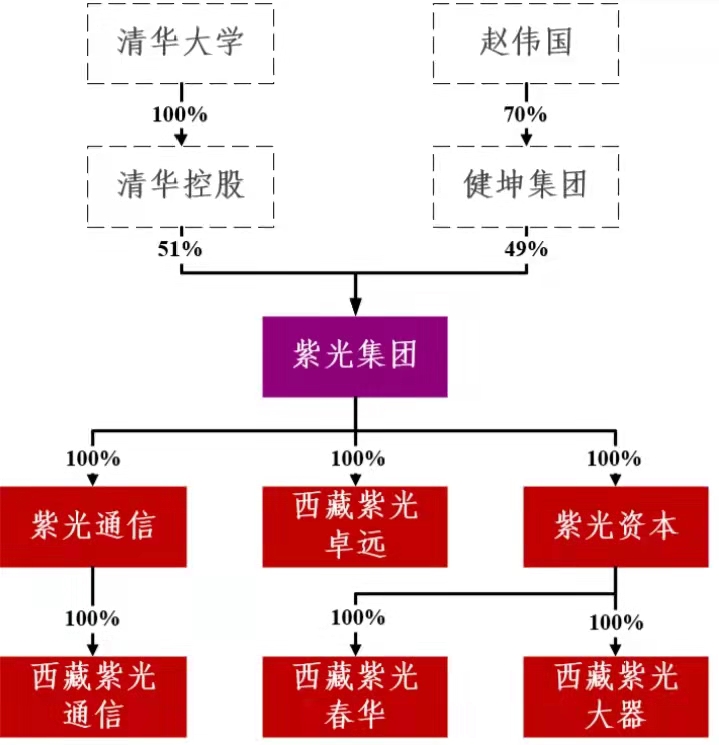

从股权架构来看,紫光集团由清华控股有限公司(清华大学校企平台)持股51%、北京健坤投资集团有限公司(由赵伟国个人实控)持股49%。此前,赵伟国以少数股东实控人身份担任紫光集团董事长,并负责企业经营管理。但后面的重组工作主要由紫光集团管理人推行。

在紫光债务问题上,赵伟国显然和紫光管理人有不同的看法,而随着接盘者的确定,冲突被彻底点燃。

紫光重组管理人在最新的声明中表示,经过债权人、管理人、监管机构等共同选定第三方专业机构审计,截至2021年6月30日,紫光集团重整主体所有者权益为-442.78亿元;经过债权人、管理人、监管机构等共同选定第三方专业机构评估,截至2021年6月30日,紫光集团重整主体资产客观公允的市场价值约1214.78亿元,匹配拟化解债务约1376.09亿元,证实紫光集团资不抵债。“以上表明,紫光集团在赵伟国的经营下,清华控股和健坤集团在紫光集团的股权价值已经为负,造成损失。”

但赵伟国认为,紫光集团的资产价值至少在2100亿以上。15日晚间,健坤集团以《谁的紫光》为题发出声明,表示紫光集团重整方案将直接造成当期734.19亿元的国有资产流失,已通过邮局向中纪委、国务院办公厅纪检组、财政部纪检组、教育部纪检组进行实名举报。

健坤发布的声明中提到,紫光集团是流动性问题,而不是资不抵债。其中,主要包括三大部分,分别为紫光集团持有长江存储股权被低估、持有上市公司股票增值部分以及其余非上市公司股权被低估。

“比如,此次重组当中,紫光集团现场工作组对于长江存储25.91%的股权估价过低,仅为124亿元。国内著名私募股权基金高榕资本于2021年9月17日出具了对长江存储的投资意向书,高榕资本愿意按照长江存储1600亿的估值,对长江存储进行投资,投资金额不低于10亿。紫光集团按照所持有25.91%的股东权益,所持有的长江存储股权价值也有414.56亿。”健坤集团称。

根据健坤集团此次曝光的附件资料显示,目前紫光集团账面现金余额仍有103亿元,拥有基金资产账面价值13.8亿元,持有的其他资产账面价值约57.71亿元。

紫光重组牵出“新仇旧恨”

除了管理人,赵伟国“不满”的另一个对象则是接盘方智路建广联合体。

“从工商注册信息看,智路和建广的资产规模很小,听金融圈和投资圈的朋友说,智路和建广的第一笔5亿的保证金都是临时凑出来的,目前的20亿保证金凑得也很费劲。”赵伟国对第一财经记者表示,智路和建广的模式是拿着项目再找钱,他认为智路建广目前根本不具备600亿资金的能力。

但从近年来智路建广联合体的投资项目看来,并不是“无名之辈”。

有业内人士表示,2015年至今,中国半导体大型并购合作超过10亿人民币的项目近30个,建广资产和智路资本主导了超过一半的交易。过去的收购,智路资本和建广资产主要依托中关村融信金融信息化产业联盟的成员产业力量进行协同整合,比如闻泰科技收购整合安世半导体,比如韦尔股份收购整合思比科、北京豪威等。如今,智路资本和建广资产通过投资和运营形成了中关村融信金融信息化产业联盟为核心的集成电路全产业链资源,可以为大体量的紫光集团重组提供产业和效率的腾挪空间。

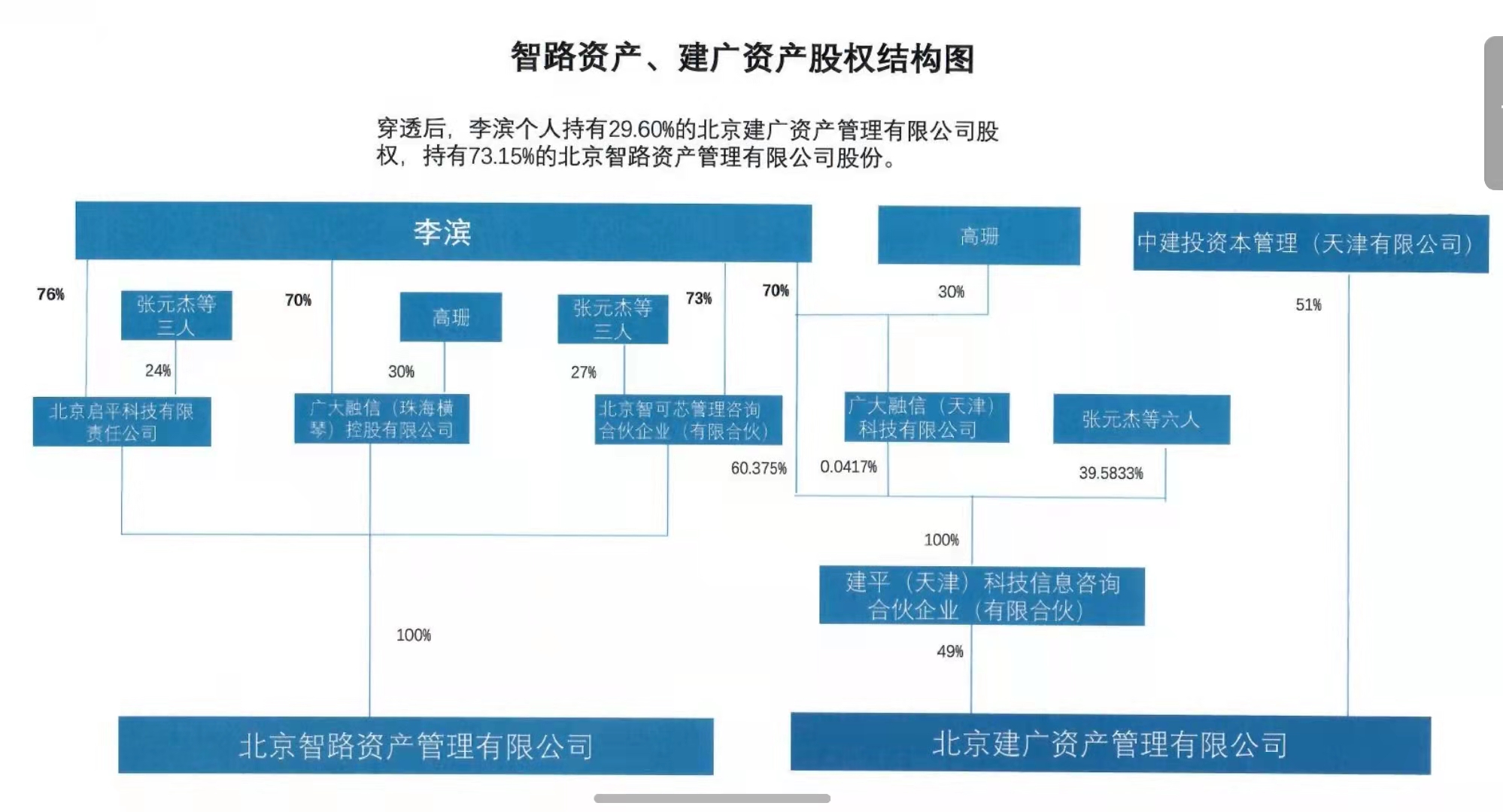

但赵伟国并不这么认为,在健坤的举报材料中提到,智路的股东穿透后全部是自然人,而自然人李滨是智路公司的大股东,李滨等自然人持有建广公司49%的股权,“即流失的734.19亿国有资产,大部分将落入李滨等人的私人腰包,这是典型的侵吞国有资产行为。”

公开资料显示,李滨于 1970 年出生,本科毕业于清华大学经济管理学院。2011 年至 2015 年,任中芯国际资深副总裁,2015 年至今,任建广资产投评会主席。从穿透智路资本及建广资本股权,李滨扮演着关键角色,间接持有智路资本 57.53% 的股权,并实际掌控建广资产第二大股东建平天津。

更重要的是,在半导体领域,李滨和赵伟国之间“有矛盾”几乎是公开的秘密。

“建广与紫光长达五年的恩恩怨怨告诉我们,拯救你的,往往是你最恨的人。”一位芯片行业的投资人在得知智路建广联合体成为紫光破产重组的接盘人后发出这样的感叹。

时间追溯到四年前,2017年5月26日,由北京建广资产、大唐电信、美国高通、联芯科技和智路资本共同签署协议成立合资公司瓴盛科技(贵州)有限公司(JLQ Technology)。其中,北京建广出资占比34.643%、美国高通出资24.133%、智路资本出资17.091%、联芯科技以立可芯的股权出资24.133%。

从业务类型来看,瓴盛科技的业务与紫光展锐部分重合,这在当时引起了赵伟国的“强烈不满”。

在2013 年和 2014 年,紫光集团分别以 18 亿美元和 9 亿美元的价格完成展讯通信和锐迪科的收购,两家公司随后从纳斯达克退市,并在随后整合为紫光展锐。作为紫光集团在芯片设计布局中最重要的一环,紫光展锐被寄予厚望,但由于起步较晚,展锐更多的市场是在低端芯片上,与瓴盛展开激战。

“我们的芯片针对 50 到 100 美元的手机,瓴盛专门做 100 美元的手机。”赵伟国曾公开炮轰高通应该更有远见,给中国企业一口饭吃。而对于智路建广,也有业内人士对记者表示,“李滨对瓴盛的投资让赵伟国很不舒服,认为这是自己人在打自己人。”

紫光系巨轮“何去何从”

紫光的现状令众多半导体人感到唏嘘。

在半导体资本市场上,紫光集团曾是少数的“疯狂”投资者。展讯、锐迪科、华三、矽品等蛇吞象式的连续交易备受业界关注。

赵伟国曾在2015年接受媒体采访时表示,该公司计划在未来5年投资3000亿元人民币,打造全球第三大芯片制造商。而在业内看来,紫光“买买买”背后的终极目标,是为了拥有完整的半导体产业布局,并整合内存设计、生产技术,成为拥有产品、工厂且具有国际竞争力的公司在中国落地生根。

据不完全统计,自2013年到2019年短短6年时间里,紫光集团斥巨资收购20多家公司,多为不同类型的芯片公司。其中,包括2013年以162亿元从美股私有化国内两家芯片厂家展讯、锐迪科,2015年斥资25亿美元收购新华三51%的股权,2018年再以超过170亿元收购法国芯片连接器厂商立联信。

但回头看紫光的并购,业内分成了两派。

有一些产业投资人并不认可赵伟国的打法,认为其不懂半导体和产业规律。在半导体行业内,投资和回报比例是不稳定的,更不稳定的是时间。在他们看来,紫光集团长时间的大量投入,资金回笼缓慢,现金流流动不畅,导致集团债务不断增加,赤字不断增加,最终导致债务危机全面爆发。

也有人认为,紫光的部分债务是因为购买资产形成的,但目前形势下通过购买境外资产,已无法实现中国半导体产业的整体跃迁,紫光在特定的历史时期,在全球半导体资产的低谷期,做了必要的探索,买来了一些重磅资产。

芯谋研究首席分析师顾文军认为,紫光从美国市场买回了锐迪科,从惠普手中买下新华三,从法国买到Linxens。在国际并购通道被切断之后,这些资产弥足珍贵,更加稀缺。这些资产也是中国资本在贸易战前的窗口期,在境外罕有的收获。但现在,中国资本再去收购这样优质的国际资产,已经不复可能。

“在紫光集团过去的收购中,我主要是建议者和执行者,决策都是董事会、股东会甚至清华大学作出的。”赵伟国对记者说。

面对“引起紫光债务的导火索”的问题,赵伟国则对记者表示,主要是高校产业改革、方正司法重整、新冠疫情三大外因加上紫光集团资产负债率比较高这个内因。

从历史看,紫光集团的前身为“清华大学科技开发总公司”,2004年进行改制重组,清华控股成为了紫光的控股股东。但自2018年下半年启动校企改革以来,清华控股将资产做了多项拆分。根据近期部分“清华系”上市公司披露的公告,截至今年6月末,清华控股资产总计约612.12亿元,而2018年末时,清华控股资产总计曾高达5173.88亿元。

受健坤举报事件影响,12月16日紫光系上市公司大跌。紫光股份开低走最高跌超9%,收盘收跌6.80%;紫光国微一度跌逾7%,截至收盘收跌3.42%。

“紫光现在面临的困难,固然有其经营的问题,但主要还是产业难题,紫光的破产重组要尽快完成。”顾文军表示,由于竞购方案来回修改,紫光重组案已经耗费了不少时间,这使得紫光旗下企业很多关键事项被延误,比如展锐的上市、长江存储的后续投入,由于上市受挫,展锐的技术队伍军心不稳,人员流失,长江存储的扩产也受到了严重影响。产业发展如同打仗,一时失利并不可怕,可怕的是一经受挫,就改弦更张。